Türkiye’de Gelir Adaletsizliğinin İyileştirilmesi İçin İki Temel Öneri

Emek ve Adalet Platformu’nun destekçisi bir arkadaşımızın sitemiz için kaleme aldığı bu metin, sunduğu veriler, yaptığı tespitler ve getirdiği iki somut öneriyle ülkemizdeki sosyal adaletsizliğin bir miktar olsun giderilmesine yönelik bir bakış açısı sunuyor. Bilgilenmek, somut öneriler ve pratik çözümler üzerine daha fazla kafa yormak için güzel bir başlangıç metni olduğunu düşünüyor, yazıyı kaleme alan Mustafa Cihan’a teşekkürü borç biliyoruz.

MUSTAFA CİHAN

Ülkemizin ekonomisi son 10 yıldır önemli bir büyüme trendi yakalamıştır. GSMH, kişi başına düşen gelir ve bütçe rakamları gibi tüm göstergeler ülkemiz insanları açısından reel bir zenginleşme olduğunu göstermektedir. Fakat ülkemizde yaşanan bu zenginleşmeden yalnızca çok kısıtlı bir kesim aslan payını almaktadır. Aşağıdaki tabloda 2006 ve 2009 yılları arasında toplumun en alt fakir kısmını oluşturan % 10’u ile en zengin kesimini oluşturan % 10’unun toplam gelirden aldıkları pay büyüme oranı ile karşılaştırılmaktadır.

| %10’luk Gruplar İtibariyle Yıllık Hanehalkı Kullanılabilir Gelirlerin Dağılımı* | |||||

| Yıl | 2006 | 2007 | 2008 | 2009 | |

| GSMH Büyüme Oranı : | 16,9 | 11,2 | 12,7 | 0,2 | |

| En Fakir % 10’un Toplam Gelirden Aldığı Pay : | 2,1 | 2,5 | 2,5 | 2,3 | |

| En Zengin % 10’un Toplam Gelirden Aldığı Pay : | 30,6 | 30,1 | 29,6 | 30,4 | |

| * Kaynak: TÜİK | |||||

Tabloyu bir örnekle açıklamak gerekirse, gelirin büyüme ile tamamen aynı oranda arttığını, nüfusumuzun toplam 100 kişi ve gelirimizin toplam 100 TL olduğunu varsayarsak; 2006 yılında 100 TL’lik gelirin 30,6 TL’si en zengin 10 kişi, 2,1 TL’si ise en fakir 10 kişi tarafından elde edilmektedir. 2009 yılına geldiğimizde toplam gelirimiz 146,8 TL’ye ulaşmakta ve en zengin 10 kişi bunun 44,6 TL sini, en fakir 10 kişi ise 3,38 TL sini almaktadır. TUİK’in 2006-2009 yılları arasını esas alarak derlediği veriler üzerinden hazırladığımız örnekten görüldüğü üzere, ülkemizde reel bir ekonomik zenginleşme gerçekleşirken fakir kesimin bu zenginleşmeden aldığı payda ciddi bir artış gerçekleşmemiştir. Buna karşılık en zengin % 10’luk kesimin aldığı pay önemli ölçüde artmıştır.

Gelir dağılımındaki bu durum bilinçli bir tercihtir ve “sermayenin belirli ellerde toplanarak yatırıma dönüşmesi” anlayışının bir sonucu olarak gerçekleştirilmektedir. Liberal-kapitalist bir ekonomide en önemli üretim faktörü sermayedir ve ülkemiz sermaye açısından fakir kalmaktadır. Ülkemizdeki düşük sermaye birikiminin ikame edilebilmesi amacıyla sermayenin belirli ellerde toplanması için gelir paylaşımı adaletsizliği bizzat devlet yönetimi tarafından gerçekleştirmekte, desteklemekte ve korunmaktadır. Devlet kendi “uygun gördüğü” birimlere sermaye aktarımı gerçekleştirmektedir.

Devlet tarafından gerçekleştirilen sermaye aktarımlarına kamu ihaleleri yoluyla kaynak aktarımı, hazine arazilerinin satışı yoluyla kaynak aktarımı, kamu projelerinin ranta dönüştürülmesi, kamu bankalarından düşük maliyetli veya maliyetsiz kaynak aktarımı, vergi yükü adaletsizliğinin bilinçli olarak devam ettirilmesi, kötü çalışma koşullarının devlet tarafından desteklenmesi örnek olarak sayılabilir.

Bunlardan özellikle vergi adaletsizliği ve kötü çalışma koşulları diğer faktörlerden farklı olarak toplumun çoğunluğunu doğrudan etkilemekte olup, bunların düzeltilmesi ile gelir dağılımda ciddi bir iyileşme sağlanacağı düşünülmektedir. Bu bakımdan, söz konusu iki hususun düzeltilmesine ilişkin iki öneri getirilmektedir.

1) Vergi Sisteminin Düzeltilmesi

Ülkemizde hazinenin vergi gelirlerinin % 76’sı dolaylı, % 24’ü ise gelir üzerinden alınan doğrudan vergilerden oluşmaktadır. Dolaylı vergiler genellikle tüketim üzerinden, sabit oranlı olarak kişilerin gelir durumlarına bakılmaksızın alınırlar. Doğrudan vergiler ise gelir veya kurumlar vergisi gibi, çok kazanandan çok az kazanandan az vergi alınan vergilerdir. Genel olarak, bir ülkenin vergi gelirleri içindeki doğrudan vergi oranı arttıkça vergi adaletinin de arttığı kabul edilir. Aşağıdaki tabloda, 2008 yılı itibariyle çeşitli OECD üyesi ülkelerin doğrudan ve dolaylı vergi oranları bulunmaktadır. Tablodan ülkemizin bu ülkelerle kıyasla doğrudan-dolaylı vergi oranı durumu görülmektedir.

| Vergi Gelirlerinin Toplam Vergi Gelirleri İçindeki Payı -2008* | |||

| No | Ülke | Doğrudan Vergi Oranı | Dolaylı Vergi Oranı** |

| 1 | Danimarka | 60,5 | 39,1 |

| 2 | Yeni Zelanda | 60,4 | 39,6 |

| 3 | Avustralya | 59,3 | 40,7 |

| 4 | Norveç | 50,8 | 49,2 |

| 5 | Kanada | 49,1 | 50,8 |

| 6 | İzlanda | 48,5 | 51,6 |

| 7 | İsviçre | 47,7 | 52,2 |

| 8 | ABD | 45,2 | 54,8 |

| 9 | İngiltere | 40,0 | 59,4 |

| 10 | Belçika | 38,0 | 61 |

| 11 | İrlanda | 37,6 | 62 |

| 12 | Şili | 37,5 | 62,4 |

| 13 | Lüksemburg | 36,0 | 63,8 |

| OECD Ortalaması | 35,6 | 64,1 | |

| 14 | İtalya | 34,4 | 65,3 |

| 15 | Japonya | 33,7 | 66,3 |

| 16 | Almanya | 31,1 | 68,4 |

| 17 | Hollanda | 27,2 | 72 |

| 18 | Portekiz | 26,3 | 73,4 |

| 19 | Meksika | 24,8 | 75,2 |

| 20 | Fransa | 24,1 | 75,7 |

| 21 | Türkiye | 23,9 | 76,1 |

| 22 | Polonya | 23,6 | 76,4 |

| 23 | Slovenya | 22,6 | 76,9 |

| 24 | Yunanistan | 22,5 | 77,1 |

| 25 | Slovak Cumhuriyeti | 21,2 | 78,1 |

* Kaynak: Gelir İdaresi Başkanlığı

** Sosyal güvenlik kesintileri dahil edilmektedir.

Ülkemizin ağırlıklı olarak dolaylı vergilere dayanan mevcut vergi sistemi en yalın haliyle devletin fakirin ekmeğinden, çayından vergi alması; sermaye sahiplerinin, şirketlerin, büyük, orta veya küçük işletmelerin, kuyumcuların vs gelirlerinden vergi almaması, yani devletin yasalara aykırı bir şekilde fakirin cebinden alıp zenginin cebine koyması anlamına gelmektedir. Vergi sistemimizin adaletsizliğinin Maliye Bakanı ve maliye bürokratları başta olmak üzere tüm ilgililer tarafından bilinmesine ve dile getirilmesine rağmen, bu durumun düzeltilmesine yönelik hiçbir ciddi önlem alınmaması, sitemin devletin bilinçli tercihi ile sürdürüldüğü sonucuna ulaştırmaktadır. Örneğin, maliye yönetimi “uzlaşma” denilen ve halkın alacağı olan vergi borcunun birkaç bürokratın kararıyla silinmesi imkânını sağlayan hukuka ve izana aykırı uygulamayı yıllardır sürdürmektedir. Bu uygulama, büyük şirketlere ve sermaye sahiplerine siz vergiyi kaçırın, yakalanırsanız ben sizi affederim” demek anlamına gelmektedir. Adil ve tutarlı bir vergi sisteminde uzlaşma denilen garabetler asla yer verilmemelidir.

Ülkemizde ücretli kesimin vergi, sosyal güvenlik kesintileri vb şeklindeki devlete olan yükümlülükleri, oransal olarak ticari işletmelere ve sermaye sahiplerine göre çok yüksektir. Örneğin 837 TL brüt ücreti olan bir asgari ücretlinin net maaşı 658,95 TL’dir. Brüt ve net ücret arasındaki 178,02 TL gelir vergisi, işsizlik sigortası, damga vergisi gibi kamusal yükümlülüklerden oluşmaktadır. Asgari ücretlinin geliri ile yaptığı 500 TL’lik harcamanın % 8 KDV’ye tabi olduğu varsayılırsa, gelirinin 40 TL’si daha vergi olarak ödenecektir. Bu durumda asgari ücretlinin toplam devlete ödediği tutar 218 TL’ye ulaşarak, toplam vergi yükü % 26 olacaktır. Asgari ücretli ile kıyaslamak için örnek olarak aldığımız Koç Holding A.Ş.’nin 2010 yılı Gelir Tablosundaki vergi öncesi karı 3.885.951.000 TL, vergi provizyonu ise 747.551.000 TL olup, toplam vergi yükü % 19 seviyesinde kalmaktadır. Görüldüğü üzere asgari ücretli gelirinin % 26 sını peşin şekilde vergi olarak verirken, Koç Holding gelirinin % 19 unu vergi olarak üstelik bir sonraki yıl ve taksitli olarak vermektedir.

Ülkemizde sermayenin vergi açısından kayırılması, yalnızca oransal olarak daha az vergi yüküne maruz kalması değil aynı zamanda son derece karmaşık vergi mevzuatı sayesinde vergi ödemekten kaçma veya kaçınma imkânı verilmesi, bilinçli olarak vergi cezalarının ve bunlara ilişkin uygulamaların hafif tutulması, etkin bir denetim sistemi kurulmaması yoluyla sağlanmaktadır. Vergi adaletinin sağlanması için, mevcut vergi mevzuatı basitleştirilmesi, etkin bir denetim sistemi kurulması, vergi kaçırılması durumunda batılı ülkelerde olduğu gibi hapis cezasına varan yaptırımlar getirilmelidir. En önemlisi devlet yönetimi vergi adaleti sağlamaya yönelik olarak şimdiye kadar göstermekten imtina ettiği kararlılığı ortaya koymalıdır.

Vergi adaletinin sağlanması ile aşamalı olarak, ücretli kesim üzerindeki dolaylı ve doğrudan vergi yükü azaltılarak, devlet bütçesinden ilave ayni ve nakdi yardım yapılmadan gelir dağılımında iyileşme sağlanacaktır.

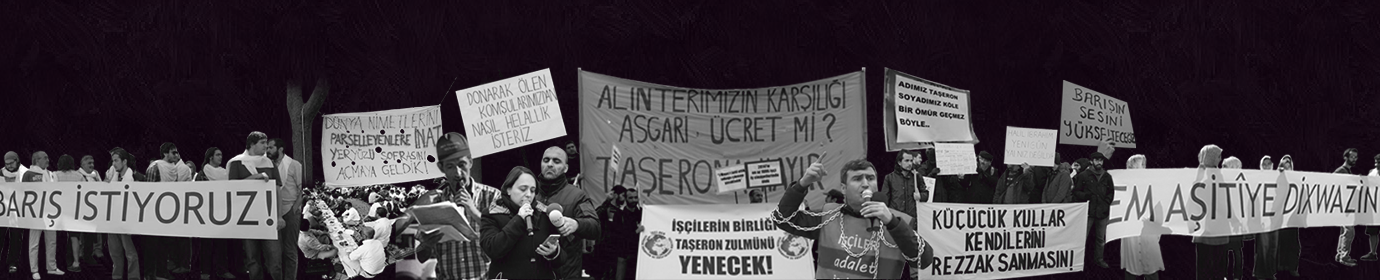

2) Çalışma Koşullarının Düzeltilmesi

2000 ve 2001 yıllarında yaşanan kriz sonrası oldukça yüksek seviyelere çıkan işsizlik oranları nedeniyle ülkemizde iş gücü arzı fazlası oluşmuş ve buna paralel olarak çalışma şartları kötüleşmiştir. Kötü çalışma koşulları arasında; sigortasız çalıştırma, asgari ücretten düşük ücrete çalıştırma, ILO sözleşmeleri ve ülkemiz mevzuatında öngörülen çalışma saatlerinin üzerinde çalıştırma, işverene maliyet yaratacak iş güvenliği önlemlerinin alınmadan çalıştırma, yaralanma ölme vb durumlarda işverene düşen yükümlülüklerin yerine getirilmemesi örnek olarak sayılabilir.

Ülkemizin son 10 yılda elde ettiği ekonomik büyümenin temelinde ucuz iş gücünün sağladığı rekabet avantajının etkisi büyüktür. Bu avantajı kaybetmemek için asgari ücret hükümet tarafından bilinçli olarak düşük tutulmaktadır. Bunun ötesinde işverenler asgari ücretin altında ücret ödeyerek, uzun çalışma saatleri ile 2 veya 3 kişinin yapması gereken işi bir çalışana yaptırarak, sigorta vb yükümlülüklerini yerine getirmeyerek iş gücü maliyetini daha da düşürmektedir.

Kötü çalışma koşullarına, yasal yükümlülüklerin yerine getirilmemesine ilişkin devletin ilgili birimleri, yine bilinçli ve kasıtlı olarak, etkin şekilde faaliyet göstermemekte, şikayet vb başvurulardan sonuç alınamamaktadır. Bu konudaki en iyi örnek 2008 yılında Tuzla Tersanesindeki işçi ölümlerini araştırırken bunun firmaların yasal yükümlülüklerine riayet etmemesinden kaynaklandığını raporlarında ifade eden Çalışma ve Sosyal Güvenlik Bakanlığı müfettişleri Selçuk Karamalak ve Orhan Bakmaz’a uyarı cezası verilmesidir.

Dramatik bir şekilde ülkemizdeki zenginleşme ve ekonomik büyüme; gerekli yasal önlemleri almayan taşeron firmaların elinde can veren tersane çalışanlarının, 25 yaşını göremeden silikozis hastalığından hayatlarını kaybeden kot taşlama işçilerinin, sözleşmeli olarak atandığı için yıllarca eşiyle çocuğuyla bir araya gelemeyen öğretmenlerin, asgari ücretin bile altında çalışan hatta ilk yıl stajyerlik adı altında para bile verilmeyen dershane öğretmenlerinin, ömrünü Çukurova ve Güneydoğu arasındaki yollarda geçiren mevsimlik işçilerin, kredi kartı borcu yüzünden intihar eden asgari ücretli taşeron temizlik işçilerinin teri, kanı ve canı üzerinden sağlanmaktadır. Devletimiz ne yazık ki emeği ile çalışan kesimi, ekonomik büyüme uğruna, sermayenin insafına terk etmiştir.

Çalışma koşullarının düzeltilmesi için, yine etkin bir denetim sistemi kurulması, Çalışma Bakanlığı ve diğer ilgili birimlerin çalışan hakkı ihlallerine karşı şikayetleri ciddi şekilde takip etmesi, çalışanların haklarının korunmasında ILO standartlarına ve diğer uluslararası sözleşmelerdeki koşullara riayet edilmesi ve en önemlisi hükümetin çalışan hakları ve iş koşulları konusunda kararlılık göstereceğini beyan etmesi gereklidir.

Hem vergi adaletinin sağlanması hem de çalışma koşullarının düzeltilmesi ilk kez gündeme getirilen şeyler değillerdir. Bunlar hali hazırda kanunlarla devlete görev alarak verilmiş konulardırlar ve yerine getirilmemesi ilgili görevliler hakkında yasal yükümlülük doğmasına bile neden olabilir. Yukarıda yer alan öneriler ile devletin ilgili birimlerinden yeni bir hak değil, yalnızca kanunlarla kendilerine verilmiş görevleri layıkıyla yerine getirmeleri talep edilmektedir.

Ellerinize sağlık. yalın ve anlaşılır olmuş.

Kaleminize sağlık. Ben çok faydalandım

gayet açık ve anlaşılır şekilde sorun ortaya koymuşsunuz. elinize sağlık. teşekkürler.

Vergi Adaletsizliği